Tin quốc tế

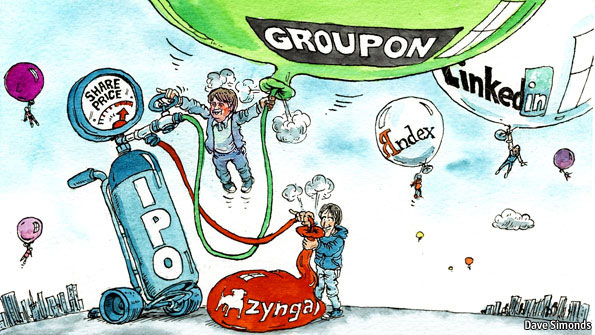

Chào mừng đến với làn sóng IPO của các công ty Dot-com

Các hãng truyền thông xã hội thu được thành công lớn, trong khi người ngoài cuộc thì lo ngại về sự trở lại của bong bóng dot-com.Việc phát hành cổ phiếu lần đầu ra công chúng (IPO) của các công ty cung cấp dịch vụ trực tuyến (dot-com) giống như những chiếc xe buýt vậy: bạn sẽ phải chờ đợi rất lâu cho đến khi một chiếc dừng bến, đôi khi lại có nhiều chiếc cùng đến bến một lúc. Sau vài năm chững lại, thị truờng IPO của các hãng công nghệ đã bất ngờ trỗi dậy tại Mỹ.

Vào cuối tháng truớc, LinkedIn, một mạng xã hội nghề nghiệp, đã bắt đầu phát hành cổ phiếu trên Sàn giao dịch chứng khoán New York (NYSE) với giá trị vốn hóa 8,8 tỷ USD ngay trong ngày giao dịch đầu tiên trên thị truờng (gấp 572 lần lợi nhuận trong năm ngoái). Mới đây, một số trang web, trong đó có Groupon – chuyên bán hàng giảm giá trên mạng, và Pandora Media, một hãng internet-radio cũng đã tham gia IPO. Các công ty khác cũng đang chuẩn bị gia nhập thị trường, đáng chú ý có Zynga, hãng sản xuất ra game online nổi tiếng FarmVille – trò chơi nông trại.

Các công ty mạng của Trung Quốc, Nga và một số nước khác cũng đang nhanh chóng chạy đua phát hành cổ phiếu trên thị truờng chứng khoán Mỹ. Ngay sau khi LinkedIn IPO thành công vang dội với giá trị cổ phiếu tăng gấp đôi thì Yandex – hãng cung cấp công cụ tìm kiếm lớn nhất tại Nga – cũng đã phát hành cổ phiểu trên NYSE.Giá cổ phiếu công ty này đã tăng hơn 50% ngay trong ngày đầu tiên giao dịch.

Những thành công không ngờ ngay trong ngày phát hành đầu tiên, đã làm một số người lo ngại về sự xuất hiện của bong bóng dot-com mới ngày càng được bơm căng, nó làm thổi phồng giá trị siêu lợi nhuận của các công ty trực tuyến.

Theo một ước tính, Groupon hiện có giá trị lên đến 15 tỷ USD, điều này cũng gây tranh cãi. Với danh hiệu “công ty phát triển nhanh nhất mọi thời đại”, Groupon đã thay đổi quan niệm về thương mại điện tử. Khách hàng đăng kí trên trang web để mua hàng giảm giá từ các hãng nội địa. Groupon thúc đẩy việc mua hàng bằng việc quy định chỉ bán hàng giảm giá ưu đãi trong thời gian nhất định cho tới khi đủ được một số lượng người mua. Điều này sẽ khiến cho mọi người rủ thêm bạn bè để cùng mua tại một cửa hàng thời trang hay cùng ăn tại một nhà hàng, đây là ý nghĩa “nhóm” trong tên gọi Groupon (ghép từ “group” và “coupon”).

Thông thường Groupon sẽ giữ lại gần một nửa số tiền thu được từ người mua, phần còn lại trả cho các nhà cung cấp sản phẩm và dịch vụ. Năm ngoái, doanh thu công ty đạt 713 triệu USD. Và chỉ tính riêng trong quý I năm 2011 doanh thu đạt con số ngoạn mục 645 triệu USD. Mặc dù chỉ mới hoạt động chưa đến 3 năm, Groupon đã mở rộng mạng lưới trên 43 quốc gia và có không dưới 83 triệu thành viên.

Tuy nhiên, đi kèm với doanh thu lớn thì chi phí hoạt động của công ty cũng không hề nhỏ. Công ty chi tới 390 triệu USD trong năm 2010 và 103 triệu USD trong quý I năm nay. Các nhà phân tích cho rằng đây là một dấu hiệu đáng lo ngại. Trong khi đó, Groupon nói rằng đây chỉ đơn giản là do khoản chi phí cao cho việc thu hút thành viên cho trang web trong giai đoạn đầu tạo lập thị trường.

Trong bản cáo bạch IPO, công ty thuyết phục các nhà đầu tư bằng cách tập trung vào những chỉ tiêu lợi nhuận thu hút khác như chỉ số dòng tiền tự do (bằng thu nhập hoạt động – chi phí vốn) – vốn rất khả quan vào năm ngoái và chính sách điều chỉnh toàn bộ thu nhập kinh doanh hợp lý, tuy nhiên không nhắc tới khoản chi phí khổng lồ dành cho tiếp thị trực tuyến.

Trong bức thư gửi các nhà đầu tư tiềm năng, giám đốc điều hành Groupon Andrew Mason nhấn mạnh tăng trưởng của công ty nhưng cũng cảnh báo các nhà đầu tư bình tĩnh và không nôn nóng với những kì vọng lớn mà họ đặt vào công ty. “Con đường tới thành công luôn không bằng phẳng, có giây phút thắng lợi huy hoàng và cũng có đôi khi phạm sai lầm. Trong giai đoạn mở đầu nhiều khó khăn này, chúng tôi đánh giá cao và rất hi vọng có sự tham gia sát cánh của quý vị”, Adrew Manson viết.

Làm thế nào để đánh giá được chi phí của công ty trong ngành mới này? Hãng tư vấn PwC đã xếp hạng các trang trực tuyến theo tiêu chí “giá trị trên mỗi người dùng”. Chỉ tiêu này được tính bằng cách lấy tổng giá trị ước tính công ty (dựa trên các khoản đầu tư mạo hiểm, phát hành cổ phiếu trên thị trường thứ cấp,..) chia cho số lượng người dùng.

Theo tiêu chuẩn trên, Groupon có tỷ lệ khá cao trong danh sách các công ty tại Mỹ chỉ xếp sau Facebook và Renren, một hãng truyền thông xã hội của Trung Quốc đang niem yết tại Mỹ. Tuy nhiên, chỉ tiêu này không phản ánh được rủi ro trong mô hình kinh doanh của Groupon.

Hiện nay, trang web này có hơn 83 triệu thành viên trên danh nghĩa, nhưng chỉ có 16 triệu người dùng thực sự từng mua hàng giảm giá. Tỷ lệ này ở các thị trường bên ngoài Mỹ còn thấp hơn: chỉ có 9% thành viên đăng kí tại London đã từng mua hàng trên trang web.

Facebook dễ dàng thu lợi từ sức phát triển của mạng xã hội, trong khi Groupon lại rất vất vả để xây dựng cộng đồng cho mình. Công ty đã phải chi ra khoản tiền khổng lồ để thu hút thành viên đăng kí tham gia. Do vậy, Groupon hết sức chú trọng trong việc thuyết phục các nhà đầu tư bằng cách hướng tới các biện pháp giảm chi phí tiếp thị. Hiện nay, Groupon đang phải đối mặt với đối thủ lớn là LivingSocial và một số hãng nhỏ khác.

Các công ty này cạnh tranh bằng việc đưa ra các mức giảm giá hấp dẫn hơn cũng như tìm các hãng cung cấp sản phẩm chất lượng hơn. Trong tương lai, sự phát triển của các công ty này sẽ đe dọa tới khoản lợi nhuận khổng lồ của Groupon.

Tất cả những yếu tố trên cũng giải thích tại sao việc định giá cổ phiếu khi IPO lại cần sự khéo léo, khôn ngoan đến vậy. Theo Paul Bard làm việc tại hãng Renaissance Capital, chuyên nghiên cứu về IPO tại Mỹ, nhận xét: “Đây là một nghệ thuật hơn là việc tính toán đơn thuần”. Các ngân hàng đầu tư được cho là đang nắm quyền định giá này. Tuy nhiên, một số người, trong đó có Peter Thiel – một trong những nhà đầu tư sớm nhất vào Facebook và LinkedIn – cho rằng các ngân hàng có liên quan đến giao dịch của LinkedIn nhằm làm hạ giá trị cổ phiếu của công ty này.

Các nhà ngân hàng bị cho là đã định giá thấp các vụ giao dịch để khách hàng đầu tư của họ có thể nhanh chóng thâu tóm cổ phần của các hãng. Trong trường hợp này, ông Thiel chỉ trích rằng các ngân hàng đã thất bại khi không đánh giá đúng tiềm năng phát triển to lớn của LinkedIn. Có thể các nhân viên ngân hàng cũng không thể ngờ rằng mọi người sẵn sàng chi nhiều tiền đến như vậy để mua các cổ phiếu rủi ro này.

Trên đây, chúng ta đã phân tích với cách nhìn thận trọng trong IPO của các công ty cung cấp dịch vụ trực tuyến. Elizabeth Demers giáo sư tại trường kinh doanh ở Paris, cho rằng có thể hiểu việc này đơn giản là trong trường hợp thiếu luồng tiền cho hoạt động kinh doanh các công ty sẽ phải thu hút vốn bằng cách phát hành cổ phiếu ra công chúng, với sự hỗ trợ của các phương tiện thông tin truyền thông thì giá trị cổ phiếu của các công ty này sẽ được đẩy lên cao. Ngoài ra, các công ty cũng có thể phát hành cổ phiếu trên thị trường thứ cấp với giá khác so với khi IPO. Tuy nhiên, không loại trừ khả năng, bong bóng dot-com thực sự đang trở lại và nó sẽ nổ trong tương lai không xa!

Theo Cafef