Tình huống thương hiệu

Sữa chua phân chia lại thị trường sữa?

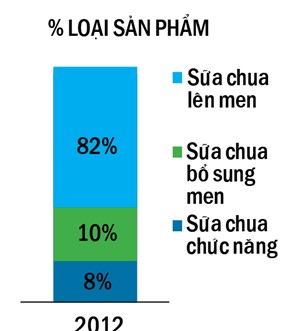

Doanh số sữa chua toàn thị trường Việt Nam năm 2012 là 5.737 tỷ đồng và dự kiến đến năm 2013, con số này ước đạt 12.465 tỷ đồng. Đây là thị phần hấp dẫn nhất trong ngành công nghiệp sữa Việt Nam với 90% đang nằm trong tay Vinamilk.Việc TH Milk lên tiếng sắp nhảy vào phân khúc này khiến không ít dự đoán về tương lai của thị trường sữa chua Việt Nam với cuộc đua “tam mã” giữa Vinamilk – Công ty Cổ phần sữa Quốc tế (IDP) – TH Milk.

Vinamilk: 90% ảo hay thật?

Năm 2009, báo cáo phân tích từ các công ty chứng khoán cho thấy, doanh thu sữa chua của Vinamilk chiếm 60% quy mô doanh số toàn ngành với 105,3 triệu USD. Mức tăng trưởng này không hề nhỏ.

Năm 2005, cổ phiếu VNM của Vinamilk niêm yết trên HOSE, trong bảng cáo bạch của công ty này chỉ rõ: Năm 2003, giá trị doanh thu của mảng sữa chua đạt 277 tỷ đồng (chiếm tỷ trọng 10,5%/tổng doanh thu của VNM) đến 2004 là 347 tỷ (chiếm 11,1%).

Ngay thời điểm đó, sản phẩm của Vinamilk cũng khá đơn giản chỉ với một số nhãn như: Yomilk, YaO, sữa chua kem Susu, sữa chua Vinamik, VinamilkPlus và Kefir.

Đi ngược thời gian hơn nữa, vào năm 1993, cột mốc cho sự ra đời sản phẩm sữa chua đầu tiên của nhà sản xuất sữa hàng đầu Việt Nam, theo số liệu công bố từ Vinamilk, năm đó, sản lượng chỉ đạt 120.000 hũ sữa chua/ngày nhưng hiện nay đã lên đến 6,5 triệu sản phẩm mỗi ngày, tăng 54 lần.

Ngoài ra, Vinamilk cũng đang sở hữu đến 11 nhà máy có khả năng sản xuất sữa chua ở cả ba miền Bắc – Trung – Nam. Đây chính là lợi thế của Vinamilk trong việc giải quyết bài toán chi phí vận chuyển sản phẩm đến từng khu vực thị trường để tiêu thụ.

Vì theo như phân tích của các công ty nghiên cứu tiêu dùng, những sản phẩm sữa và được làm từ sữa, chủ yếu được tiêu thụ tại các thành phố lớn như: TP.HCM, Hà Nội, Đà Nẵng…

Theo bà Mai Kiều Liên – Tổng Giám đốc Vinamilk, hiện Công ty có hơn 200 mặt hàng thuộc đủ loại sản phẩm từ sữa, như: sữa đặc, sữa bột cho trẻ em và người lớn, sữa tươi, sữa chua… Hầu hết chủng loại sản phẩm của Vinamilk hiện vẫn đang dẫn đầu thị trường. Cụ thể, Vinamilk đang nắm 80% thị phần sữa đặc có đường, 90% thị phần sữa chua, 50% thị phần sữa tươi và 30% thị phần sữa bột.

Cũng theo thông tin từ Vinamilk, năm 2012, Vinamilk đã đạt doanh thu xuất khẩu hơn 180 triệu USD. Trong đó, mặt hàng sữa chua có mức tăng trưởng cao nhất, với mức 99% so với năm 2011.

Với mức tăng trưởng như vậy, Vinamilk nghiễm nhiên dẫn đầu thị trường khi chiếm đến 90% thị phần sữa chua.

Cũng có một số thông tin khác về tỷ lệ này, kể cả sự hoài nghi vì thị trường vẫn còn nhiều đối thủ như: FrieslandCampina (Hà Lan) có ưu thế về sữa chua uống (nhãn Yomost), Kinh Đô với sữa chua uống Well-Yo, IDP với Love in Farm, Yogus (Dalatmilk) cùng gần chục thương hiệu nhập khẩu khác, có thể kể đến như: Milch Geister (Đức), Kids Mix (Đức)…

Nói về thị phần của Vinamilk, ông Nguyễn Trọng Tấn, Giám đốc Công ty Tư vấn thương hiệu Lantabrand cho rằng, đây không là con số “ảo” vì sản lượng tiêu thụ hiện nay của Vinamilk lớn nhất trong các siêu thị. Đó là chưa kể đến hệ thống tủ mát tại các điểm bán lẻ.

Liên quan đến vấn đề này, trong Báo cáo thường niên 2012 của Vinamilk nêu rõ, về hệ thống phân phối, tính đến cuối năm 2012, số điểm lẻ bao phủ trên toàn quốc đạt 200.000 điểm, tăng 22.000 điểm so với cuối 2011 (cùng 250 nhà phân phối độc quyền).

So với công ty cùng ngành như Kinh Đô (KDC), để đẩy mạnh doanh số của nhóm ngành hàng kem, sữa, năm ngoái, KDC cũng đầu tư mạnh hệ thống phân phối lạnh nhưng cũng chỉ đạt 30.000 điểm bán lẻ và 83 nhà phân phối.

Ngoài ra, theo nguồn tin riêng của Báo Doanh Nhân Sài Gòn, Vinamilk cũng gần như “bao thầu” việc cung cấp sữa chua cho nhiều trường học trên địa bàn TP.HCM. “Do đó, con số 90% là hoàn toàn có cơ sở!”, ông Tấn nhấn mạnh.

Tuy nhiên, đại diện của Lantabrand cũng cho rằng, điều này không đồng nghĩa với việc các sản phẩm khác trong lĩnh vực sữa chua hết đất chen chân, vì ngay như thời điểm kinh tế khó khăn, ngành sữa nói chung có tốc độ tăng trưởng chậm lại do sức mua giảm nhưng sữa chua lại tăng trưởng ấn tượng, khoảng 25% trong năm 2012. Nguyên nhân là do ngành này vẫn còn mới và đặc biệt là có sự xuất hiện của nhiều nhân tố cạnh tranh mới.

TH Milk: Kẻ chậm chân đầy tham vọng

Sớm nhảy vào thị trường sữa chua để giải quyết tận gốc việc dư sản lượng sữa, nhưng TH Milk không bỏ một đống tiền chỉ để giành được 2-3% thị phần cỏn con.

Nhân tố mới mà ông Nguyễn Trọng Tấn đề cập chính là sữa chua mang thương hiệu Love in Farm của IDP, ra mắt vào tháng 1/2013 và sắp tới là TH Milk.

Trong đó, Love in Farm được xác nhận là đang đứng thứ hai về thị phần với 7 – 8%. Tuy nhiên, với vị thế của một “ông lớn”, ít nhất là trong phân khúc sữa nước (theo thông tin không chính thức từ các đối thủ, năm 2012, TH Milk đạt doanh thu 1.700 tỷ đồng), TH Milk sẽ không dừng lại ở chuyện nhảy vào để tranh 2 – 3% thị phần sữa chua còn lại từ các đối thủ nhỏ hơn.

Trả lời Báo Doanh Nhân Sài Gòn, bà Thái Hương, Chủ tịch HĐQT Công ty CP Thực phẩm sữa TH (TH Milk), cho biết, trong quý III/2013, Công ty sẽ tung sản phẩm sữa chua ăn, sữa chua uống, sữa chua uống men sống làm hoàn toàn bởi sữa tươi nguyên chất từ trang trại TH.

Hiện tại, TH chỉ có duy nhất sữa nước (sữa tươi tiệt trùng) bao gồm nhiều dòng sản phẩm như sữa nguyên chất 180 ml, sữa ít đường 180 ml, sữa có đường 110 ml, sữa hương dâu 180 ml và sữa hương sô-cô-la 180 ml.

Gần đây, Công ty đã giới thiệu thêm ba sản phẩm mới loại 180ml là sữa tươi tiệt trùng bổ sung collagen, sữa tươi tiệt trùng bổ sung phytosterol, sữa tươi tiệt trùng bổ sung canxi.

Tuy nhiên, việc chậm chân trong cuộc đua ở phân khúc sữa chua phần nào làm giảm hiệu quả kinh doanh của TH Milk.

Tham gia thị trường từ năm 2010 nhưng đến nay, TH Milk mới bổ sung thêm danh mục sản phẩm sữa chua.

Điều này, theo đại diện của TH Milk là do chiến lược phát triển của Công ty đã được lên kế hoạch theo từng giai đoạn.

Cụ thể, hiện tại, đàn bò sữa của công ty đã lên đến gần 30.000 con, trong đó có khoảng 14.000 con cho sữa, sản lượng đạt gần 300.000 lít sữa tươi/ngày. Sản lượng sữa tươi nhiều nên phải đa dạng các mặt hàng mà trước mắt là sữa chua.

Xét về mặt lý thuyết, sữa chua và sữa nước là hai loại sử dụng nhiều sữa tươi nguyên liệu nhất. Vào mùa Hè, sức tiêu thụ rất lớn, trong khi bò cho ít sữa hơn. Ngược lại, mùa đông, bò cho nhiều sữa nhưng sức tiêu thụ lại giảm.

Thành ra, theo chia sẻ của ông Trần Bảo Minh, Giám đốc Điều hành IDP, đến mùa nóng, các công ty đều muốn thu mua nhiều sữa từ nông dân, song, lại bị hạn chế dẫn đến tình trạng “khi cần thì không có”.

Do đó, trước khi ra mắt dòng sữa tươi Love in Farm, ông Trần Bảo Minh có đề cập: “Nếu chúng tôi không mở ra được thương hiệu “anh em” với thương hiệu này sẽ gặp rất nhiều vấn đề vì khi sữa dư sản lượng thì biết để ở đâu?

Trong khi mình cam kết với người nông dân là anh cứ đầu tư đi, tôi sẽ đảm bảo về mặt đầu ra, bao nhiêu tôi cũng mua. Khi làm chiến lược kinh doanh thì phải giải quyết tận gốc vấn đề, chẳng lẽ đến mùa Đông, anh bắt người nông dân đổ sữa hoặc bán tháo?”.

Điều này có thể giải thích vì sao IDP tung ra sữa chua Love in Farm. Theo chia sẻ của những người trong ngành, do đa dạng danh mục sản phẩm nên Vinamilk chưa bao giờ có hiện tượng “sữa nguyên liệu thừa không biết để đâu”.

Giành ngôi thứ 2

Sữa chua là phân khúc giàu lợi nhuận nhất nên các đối thủ của Vinamilk đều muốn tận dụng nó để phân chia lại thị phần.

Tiềm năng thị trường vẫn còn nên phân khúc sữa chua là “miếng bánh” béo bở mà các công ty sản xuất sữa đều muốn nhảy vào và muốn đa dạng hóa sản phẩm để chiếm giữ thị trường.

Chẳng hạn, đối với Vinamilk, năm 2012, công ty này cũng đã tung ra nhiều mặt hàng sữa chua như: sữa chua bổ sung collagen Probeauty (chiết xuất từ quả lựu và việt quất), sữa chua ăn ít đường, Probi, sữa chua dâu chuối Susu dành cho trẻ em. Ưu điểm của sữa chua ăn Vinamilk là không chất bảo quản và được lên men tự nhiên (phân biệt với lên men acid).

Trên thực tế, đây cũng là tiêu chí của TH Milk hay IDP nói về ưu điểm trong sản phẩm của họ. Nếu cả ba “ông lớn” đều khẳng định là sản phẩm của mình “tự nhiên 100%” từ nguồn nguyên liệu, quy trình sản xuất cho đến mùi vị… vậy, đâu sẽ là yếu tố để họ “kình” nhau?

Ông Nguyễn Trọng Tấn, nhận xét, về khả năng và mức độ cạnh tranh, sữa chua Kinh Đô, Ba Vì (cũng thuộc IDP) hoặc Mộc Châu… có phạm vi và đối tượng phục vụ nhất định nên thị phần bị giới hạn. Ba Vì xuất hiện nhiều ở thị trường phía Bắc.

Kido mua cổ phần của Nutifood, Tribeco để phát triển mảng thị trường nhiều tiềm năng này. Bên cạnh đó, tận dụng hệ thống hơn 100.000 điểm bán lẻ có sẵn từ Tập đoàn Kinh Đô. Tuy nhiên, Kido đang thực hiện chiến lược tự tạo ra một phân khúc mới để khai thác: sản phẩm sữa chua cao cấp và sữa chua dành cho trẻ em.

Hơn nữa, trong cơ cấu doanh thu của Kinh Đô, sữa chua chỉ chiếm khoảng 4% (bằng với sản phẩm snack và chỉ hơn sản phẩm kẹo – theo số liệu của Công ty tính đến tháng 6/2016). Do vậy, trước mắt, sẽ khó ai “công phá” được vị trí của Vinamilk.

Vậy có hay không giả định TH Milk sẽ tiến lên vị trí thứ 2 của Love in Farm? Theo quan điểm của ông Tấn, TH Milk sẽ đầu tư cũng như các nhà sản xuất khác vẫn có thể tham gia, nhưng vấn đề đối với sữa chua là kênh phân phối, đặc biệt là chuyện đặt tủ mát tại các điểm bán lẻ trở nên vô cùng quan trọng vì thời gian bảo quản sữa chua ngắn, chỉ trong vòng 45 ngày.

Hiện tại, Vinamilk đã đầu tư hàng nghìn tủ mát với kinh phí trên 70 tỷ đồng (tính đến quý III/2012). Riêng Love in Farm, được biết, hiện nay cũng đã đầu tư khá nhiều vào hạng mục tủ mát ở các điểm bán lẻ.

Bên cạnh kênh phân phối, vấn đề bảo quản và khả năng tạo độ phủ của sản phẩm còn tùy thuộc vào nhà máy sản xuất. Với diễn biến hiện tại, Vinamilk chiếm lợi thế áp đảo vì có nhiều nhà máy. Trong khi đó, cùng với hai nhà máy tại phía Bắc, IDP đang trong quá trình triển khai nhà máy sản xuất tại Củ Chi (TP.HCM).

Còn theo thông tin từ phía TH Milk, giai đoạn đầu, họ chưa xây nhà máy ở phía Nam và nếu không có gì thay đổi, vào ngày 9/7/2013, TH sẽ khánh thành nhà máy sản xuất sữa tươi tại Nghệ An, trong đó có dây chuyền sản xuất sữa chua. Tuy nhiên, phía TH Milk chưa tiết lộ công suất của dây chuyền sữa chua này.

Theo DNSG