Tình huống thương hiệu

Đại chiến mì ăn liền: Masan có cam chịu “hít khói” Acecook?

Xưa nay các lĩnh vực mà công ty đã tham gia thì đều không cam chịu ở vị trí số 2 nhưng ở lĩnh vực này thì khoảng cách với Acecook là quá lớn, trong suốt quá trình tăng trưởng của Masan, thị phần của Acecook hầu như không đổi.Mảnh đất màu mỡ

Việt Nam có nhiều doanh nhân đã từng thành công vang dội với mì ăn liền ở Đông Âu như Nguyễn Đăng Quang, Phạm Nhật Vương hay Đặng Khắc Vỹ. Tuy nhiên, chỉ có các ông chủ của Masan Group (Nguyễn Đăng Quang, Hồ Hùng Anh) là tiếp tục đầu tư mạnh cho lĩnh vực đầy hấp dẫn này ở quê nhà.

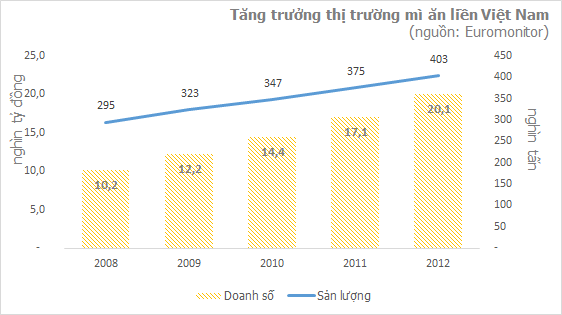

Theo thống kê của Euromonitor, chỉ trong vòng 4 năm từ 2008-2012, sản lượng tiêu thụ mì ăn liền của Việt Nam tăng 37% lên trên 400 nghìn tấn còn doanh thu tăng gần gấp đôi lên trên 20.000 tỷ đồng.

Theo thống kê của hiệp hội mì ăn liền thế giới, tiêu thụ mì ăn liền năm 2012 của Việt Nam ở mức 5,06 tỷ gói, đứng thứ 4 thế giới sau Trung Quốc, Indonesia và Nhật Bản.

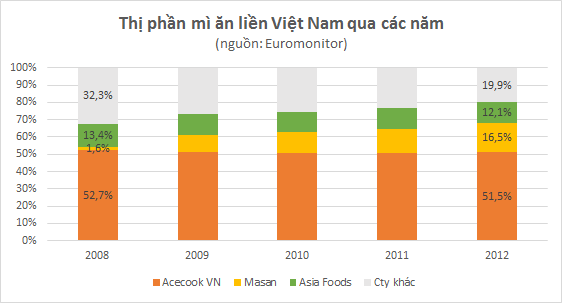

Acecook – doanh nghiệp 100% vốn Nhật Bản – đang thống trị với thị phần năm 2012 vào khoảng 51,5% và đều chiếm hơn nửa thị phần từ năm 2008 đến nay. Từ năm 2008, Acecook đã đạt doanh thu hơn 4.000 tỷ trong khi đến 2011, Masan và Acecook mới cán ngưỡng 2.000 tỷ.

Cũng theo thống kê của Euromonitor thì cả 3 nhãn hiệu của Acecook là Hảo Hảo, Vina Acecook và Hảo 100 cũng là 3 nhãn hiệu lớn nhất thị trường, với khoảng 49,3% thị phần.

Masan nhảy vào chiếu trên

Trong số các ông lớn đã hoạt động lâu năm, Masan là một doanh nghiệp “non trẻ” khi mới xuất hiện từ năm 2007 với thương hiệu Omachi. Năm 2008, theo như số liệu của Euromonitor, Masan chiếm được 1,6% thị phần.

Một năm sau, Masan khiến thị trường mì kinh sợ khi nhảy vọt lên chiếu trên với 10% thị phần, vượt qua hàng loạt tên tuổi lão làng khác, hình thành nên thế chân vạc ở thị trường mì ăn liền gồm Acecook – Asia Foods – Masan Food.

Sau bước đại nhảy vọt đó, thị phần của Masan ngày càng được củng cố, nhiều thương hiệu ở các phân khúc khác nhau cũng được tung ra. Thị phần đến năm 2012 là 16,5%, bỏ xa công ty đứng thứ 3 là Asia Foods với 12,1% thị phần.

Tuy nhiên, theo công bố trong báo cáo thường niên năm 2012 của Masan Consumer dẫn theo số liệu A&C Nielsen thì thị phần của công ty cuối năm 2012 đã lên đến 21%. Con số này có phần hợp lý hơn nếu so với mức tăng trưởng doanh số lên đến 70% trong năm 2012.

Việc tung ra sản phẩm mì ăn liền Kokomi ở phân khúc thấp cấp đã góp phần đáng kể vào việc đưa doanh thu mì ăn liền tăng từ mức 2.000 tỷ năm 2011 lên 3.400 tỷ đồng. Đây là một bước đi khôn ngoan sau khi công ty đã thống trị phân khúc mì ăn liền cao cấp với sản phẩm mì Omachi.

Đến năm 2012, theo Euromonitor, Omachi chiếm 8% thị phần và Tiến Vua, sản phẩm ở phân khúc trung cấp, chiếm 5,7% thị phần còn Kokomi chiếm 1,9% thị phần.

Xưa nay các lĩnh vực mà công ty đã tham gia thì đều không cam chịu ở vị trí số 2 nhưng ở lĩnh vực này thì khoảng cách với Acecook là quá lớn, trong suốt quá trình tăng trưởng của Masan, thị phần của Acecook hầu như không đổi.

Tuy vậy thì bên cạnh việc tăng trưởng thông qua M&A, Masan chắc chắn vẫn kì vọng lớn vào mì ăn liền khi mà trụ cột quan trọng nhất là nước chấm chiếm đến ¾ thị phần (nước mắm & nước tương).

Không công bố con số cụ thể nhưng Masan đã công bố cuối Q1/2013 “tiếp tục giành thêm thị phần trong ngành hàng mì ăn liền nhờ tăng trưởng mạnh mẽ từ nhãn hàng Kokomi dành cho phân khúc bình dân”.

Masan hiện vẫn bỏ ngỏ phân khúc sản phẩm gạo (bún, phở…) hay miến ăn liền. Tiềm năng tăng trưởng của các sản phẩm này vẫn rất lớn và các doanh nghiệp khác trong thị trường đang gia sức củng cố phân khúc này.

Theo Tri Thức Trẻ