Tình huống thương hiệu

Kinh Đô và Masan “so kè” lợi thế

Gia nhập vào ngành hàng tiêu dùng gồm mì gói, cà phê, dầu ăn..., Kinh Đô đang đi theo chiến lược của Masan. Một câu hỏi đặt ra: Liệu chiến lược của Kinh Đô có dễ thực hiện khi Masan đang chiếm nhiều lợi thế?Chạy theo tiềm năng

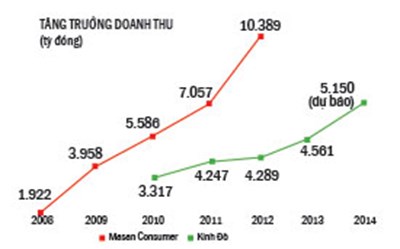

Công bố tại đại hội cổ đông năm 2014, ông Trần Lệ Nguyên, Chủ tịch HĐQT Công ty CP Kinh Đô, cho biết, năm 2014, KDC đặt kế hoạch doanh thu 5.150 tỷ đồng, lợi nhuận trước thuế 660 tỷ đồng. Tuy nhiên, ngành bánh kẹo đang tăng trưởng hơn 10%/năm, các DN đã định vị thị phần khá vững chắc nên muốn đẩy mức tăng trưởng lên 20% – 30% và đạt doanh thu đặt ra, Kinh Đô phải vươn ra ngoài phạm vi bánh kẹo.

Để đạt mục tiêu này, Kinh Đô đang bắt tay với Sài Gòn Vewong (100% vốn Đài Loan, sở hữu nhãn mì A One) để sản xuất mì gói. Theo kế hoạch, Sài Gòn Vewong sẽ gia công sản xuất mì gói, cháo, phở cho Kinh Đô và ngược lại, Kinh Đô giúp Sài Gòn Vewong phân phối gia vị, bột nêm.

Hiện Kinh Đô đang chọn thời điểm để công bố sản phẩm của sự hợp tác này, dự kiến khoảng quý III/2014 sẽ tung ra thị trường. Song song đó, Kinh Đô cũng sẽ đầu tư sang lĩnh vực cà phê và dầu ăn thông qua sự hợp tác với Phin Deli và Vocarimex.

Lý giải thêm vì sao Kinh Đô đầu tư vào các ngành hàng này, ông Nguyên cho biết, với quy mô thị trường đạt hơn 22.340 tỷ đồng, dân số trẻ và đứng thứ tư thế giới về nhu cầu tiêu thụ mì ăn liền vào năm 2013, mì ăn liền được xem là ngành hàng có tiềm năng và tốc độ phát triển tốt tại Việt Nam.

Ước tính quy mô thị trường cà phê trong nước chỉ riêng cà phê hòa tan đã đạt hơn 4,750 tỷ đồng/năm với tốc độ tăng trưởng 15 – 20%/năm. Thị trường dầu ăn Việt Nam có quy mô hơn 22.300 tỷ đồng, tốc độ tăng trường 7 – 9%. Nhìn chung, đối với 3 ngành hàng mới này, Kinh Đô đang hướng đến việc tích hợp thế mạnh của riêng mình và đối tác để tiếp tục hợp tác phát triển”.

Nhận ra tiềm năng trước Kinh Đô, Masan đã nhanh chóng đầu tư mạnh sang ngành hàng cà phê, mì gói và đã đạt doanh thu khả quan. Theo nhận định của Công ty Chứng khoán HSC, năm 2013, mảng thực phẩm tiện dụng có kết quả khả quan chủ yếu nhờ thành công của các sản phẩm mới là Sagami và Bfast được đưa ra thị trường vào tháng 9/2013.

Ngoài ra, doanh thu cà phê và ngũ cốc cũng lần lượt tăng 18% và 40% so với cùng kỳ 2012, lên 451 tỷ đồng, nhờ đưa 2 sản phẩm mới ra thị trường gồm Vinacafe 3 trong 1 mới và nước uống tăng lực Wake 24/7.

Báo cáo quý I/2014 của Masan cũng cho biết, doanh số trong ngành hàng thực phẩm tiện lợi đã tăng hơn 35% so với quý I/2013 nhờ doanh số tiếp tục tăng mạnh của nhãn hàng mì ăn liền Omachi trong phân khúc cao cấp và nhãn hàng Kokomi trong phân khúc phổ thông, cũng như đà gia tăng thị phần của nhãn hàng Sagami trong phân khúc trung cấp.

Với thị phần mì ăn liền đã đạt trên 30%, Masan đang trên lộ trình đạt được 40% thị phần trong năm 2014. Với đà tăng trưởng này, Masan cho rằng thị trường Masan Consumer đã tăng từ 1,1 tỷ USD lên 4,5 tỷ USD. Điều này sẽ làm doanh thu của Masan năm 2014 tăng lên đáng kể.

Dựa vào lợi thế

Khi các sản phẩm chủ lực là nước tương và mì gói đã bão hòa, tốc độ tăng trưởng chậm lại, cụ thể nước tương chiếm đến 80% thị phần, còn mì gói chiếm vị trí thứ hai nhưng luôn bị hai đối thủ hàng đầu là Thực phẩm Á Châu và Acecook kèm sát nên Masan đã tìm hướng tăng trưởng ở ngành hàng cà phê.

Lợi thế của Masan là mua được nhãn hiệu cà phê hòa tan dẫn đầu tại Việt Nam Vinacafé với hơn 50% thị phần. Bên cạnh đó, mạng lưới phân phối cà phê 3 trong 1 của Vinacafe sau khi hợp nhất với ngành hàng tiêu dùng của Masan đã tăng từ 32 nhà phân phối và 93 đại lý lên 180 nhà phân phối và đến 176.000 điểm bán hàng.

Tuy không chọn đối tác đang yếu thế, nhưng việc đầu tư vào ngành hàng dầu ăn, cà phê, Kinh Đô đang bị nhiều ý kiến cho rằng mạo hiểm vì thị trường các mặt hàng này đang cạnh tranh rất khốc liệt. Mặc dù theo đánh giá gần đây của Euromonitor, dầu ăn ước tính tăng khoảng 7% về sản lượng và khoảng 12% về giá trị trong năm 2013.

Theo ước tính của IPSI, tiêu thụ dầu thực vật trên đầu người tại Việt Nam năm 2011 vào khoảng từ 7,3 – 8,3kg, thấp hơn so với khuyến nghị của Tổ chức Y tế Thế giới (13,5kg/người/năm). Chỉ tiêu này năm 2015 được dự báo sẽ tăng lên mức 14,5kg/người/năm.

Tuy nhiên, tỷ suất lợi nhuận của ngành này không cao so với các ngành sản xuất thực phẩm nói chung. Đơn cử, tỷ suất lợi nhuận gộp của TAC và Nakydaco năm 2013 lần lượt là 9,7% và 5,8% so với con số bình quân 23,4% của ngành sản xuất thực phẩm nói chung. Riêng Vocarimex, tỷ suất lợi nhuận gộp chỉ ở mức 3,2 – 3,5%. Nguyên nhân chính được cho là do biến động giá của nguồn nguyên liệu nhập khẩu.

Nhìn vào vai trò của Vocarimex như một nhà nhập khẩu nguyên liệu rồi tinh chế bán lại cho các doanh nghiệp sản xuất công nghiệp, Vocarimex hẳn có tác động không nhỏ đối với ngành dầu thực vật trong nước.

Tuy nhiên, theo Kinh Đô, với thế mạnh về hệ thống phân phối, kinh nghiệm marketing, xây dựng thương hiệu và hệ thống quản trị chuyên nghiệp và hiện đại của Công ty sẽ giúp nâng cao doanh thu bán hàng và cải thiện chi phí phát sinh trong nhóm công ty liên kết với Vocarimex.

Nhưng chuyên viên của Rồng Việt cho rằng chiến lược của KDC hẳn phải rộng hơn như thế. KDC đã chuẩn bị nguồn vốn lên đến 1.877 tỷ đồng (phát hành thêm) nhưng chỉ mới sử dụng 330 tỷ đồng để mua 24% cổ phần của Vocarimex trong khi công ty tiết lộ trong ĐHCĐ là sẽ không bỏ vốn vào lĩnh vực mì gói mà chỉ hợp tác “toàn diện”.

Như vậy, không loại trừ khả năng Kinh Đô sẽ tiếp tục nâng cao tỷ lệ sở hữu của mình. Và khác với các thương vụ với Tribeco hay Nutifood, nhiều dự báo tích cực về việc tham gia của Kinh Đô vào Vocarimex.

Ở lĩnh vực cà phê, các ý kiến cũng cho rằng, so với Masan thì Phin Deli chỉ là một tân binh, thương hiệu không có nhiều lợi thế như Vinacafé, trong khi thị trường cà phê lại đang cạnh tranh gay gắt. Vậy nên, Kinh Đô sẽ chịu nhiều áp lực và khó thực hiện kế hoạch như mong muốn, kể cả ngành hàng mì gói.

Tuy nhiên, theo ông Phạm Đình Nguyên, chủ thương hiệu Phin Deli: “Tuy độ sâu và độ phủ thị trường chưa cao, nhưng Phin Deli hiện đã có thương hiệu và thị trường. Hương vị và chất lượng cà phê cũng được nhiều người tiêu dùng đón nhận.

Vấn đề là cách làm thị trường và mở rộng thương hiệu thì hiện nay Phin Deli đang hợp tác với Kinh Đô để có cách làm mới khá khác biệt. Hơn nữa, thế mạnh của Kinh Đô là các thị trường Mỹ, Trung Quốc, Nhật, Đài Loan… nên đây cũng là lợi thế đầu ra của Phin Deli”.

Theo DNSG